Konjunktur verspannt, Seismograf entspannt.

Vor einem Monat hatten wir darauf hingewiesen, dass die Konjunkturkomponente beim private-wealth-Börsenindikator vermutlich Ende Juli ein Verkaufssignal geben würde und deshalb schon vorsorglich die Aktienquote etwas reduziert. Nun ist diese Befürchtung eingetreten.

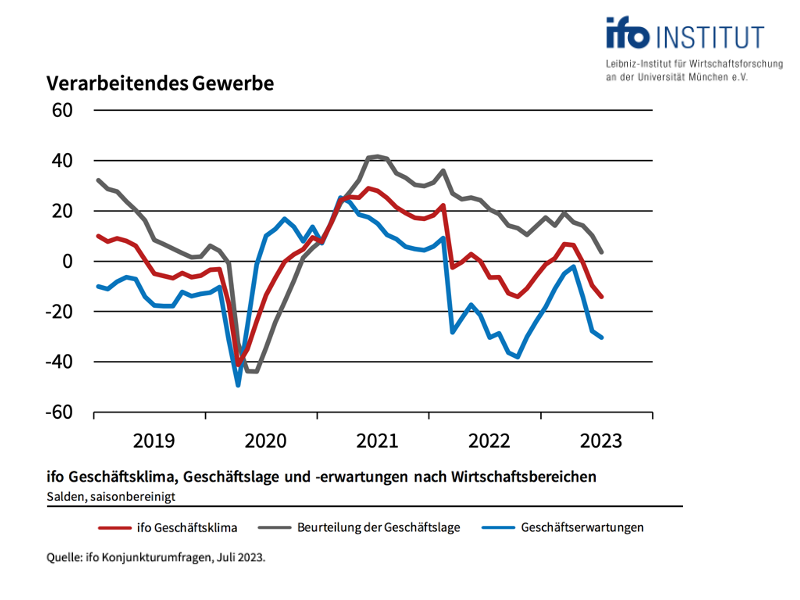

Sie wissen: Die entscheidende Rolle bei der Analyse des Konjunkturtrends im private-wealth-Börsenindikator spielt die monatliche Umfrage des ifo-Instituts zu den Geschäftserwartungen in der deutschen Industrie. Dabei haben die Teilnehmer die Wahl zwischen drei Antwortmöglichkeiten: Sie erwarten, dass ihre Geschäfte auf Sicht von sechs Monaten entweder „günstiger“, „gleichbleibend“ oder „ungünstiger“ ausfallen werden. Der Saldowert der vom ifo-Institut publizierten Geschäftserwartungen ergibt sich aus der Differenz der Prozentanteile der Antworten „günstiger“ und „ungünstiger“.

Verschlechtert sich diese Kennzahl in der Industrie nach einem anhaltenden Anstieg drei Mal hintereinander, schaltet die Konjunkturkomponente des private-wealth-Börsenindikators von „Grün“ auf „Rot“.

Genau dies ist nun geschehen. Die Geschäftserwartungen in der Industrie waren von November 2022 bis April 2023 kontinuierlich gestiegen. Im Mai, Juni und Juli fiel der Index dann von Minus 2,2 im April 23 über Minus 14,2 und Minus 27,8 auf zuletzt Minus 30,4 Punkte (Grafik unten). Diese dreimalige Verschlechterung in Folge erfüllt das Kriterium eines fundamentalen Verkaufssignals beim Börsenindikator. Die ifo-Daten lassen nun für die deutsche Industrie eine Rezession im zweiten Halbjahr 2023 erwarten.

Aktienanleger sollten deshalb vorsichtiger werden. Für Unternehmen verschlechtert sich die Ausgangssituation drastisch. In den vergangenen Monaten profitierten viele noch von der Inflation. Die Umsätze legten in nominalen Größen deutlich zu. Bei stabiler Nachfrage ließen sich die Gewinnmargen verteidigen oder sogar erhöhen – Sie erinnern sich an die Diskussion über die Greedflation.

Das ist nun wohl vorbei.

Die schwache Nachfrage lässt keine weiteren Preisüberwälzungen zu. Mittlerweile liegt die jährliche Veränderungsrate der Produzentenpreise in der Nähe der Null-Linie. Gleichzeitig steigen die Löhne und damit die Lohn-Stück-Kosten weiter. Das muss sich auf die Marken auswirken. Die Gewinne geraten unter Druck.

Angesichts dieser Konstellation scheint uns die Bewertung des deutschen Aktienmarktes noch ziemlich hoch. Schließlich notiert der DAX in der Nähe des vom private-wealth-Modells errechneten, langfristigen fairen Wertes.

Wir haben aus diesem Blickwinkel die Daten der Vergangenheit genauer unter die Lupe genommen. In den vergangenen 60 Jahren lassen sich zehn Fälle identifizieren, in denen die ifo-Erwartungskomponente in der Verarbeitenden Industrie ähnlich stark abgestürzt waren. In 9 von zehn Fällen notierte der DAX zu diesem Zeitpunkt deutlich unter der Marke von 80 Prozent seines fairen Wertes und hatte schon auf die Verschlechterung der Konjunktursituation reagiert.

Nur im August 2008 waren die Geschäftserwartungen ähnlich niedrig und die DAX-Bewertung ähnlich hoch wie heute. Damals verlor der DAX im folgenden Halbjahr rund 40 Prozent seines Wertes.

Das muss sich nicht wiederholen. Doch das Risiko für Aktienanleger steigt. Der private-wealth-Börsenindikator trägt dieser Konstellation Rechnung und reduziert den Korridor für die strategische Aktienquote weiter auf 45 bis 75 Prozent des individuell vorgesehenen Aktienanteils. Entsprechend wird die Cash-Quote erhöht, um bei Kursrückgängen handlungsfähig zu sein.

Innerhalb dieses strategischen Korridors entscheidet der Kapitalmarktseismograf über die exakte Allokation. Wie sie wissen, kombiniert der Seismograf verschiedene Variablen – Konjunkturfrühindikatoren, Zinsentwicklungen oder auch die Kursschwankungen an den Aktienmärkten und destilliert daraus die Wahrscheinlichkeiten für drei Marktzuständen im nächsten Monat. Grün steht dabei für die Erwartung eines ruhigen, positiven Marktes. In diesem Umfeld sollten Anleger in Aktien investieren. Gelb bezeichnet die Wahrscheinlichkeit für einen turbulent-positiven Markt – Investieren, aber mit Augenmaß. Und Rot zeigt die Wahrscheinlichkeit für einen turbulent-negativen Markt. Dann ist Abstinenz bei Aktienanlagen angesagt.

Der Kapitalmarktseismograf hatte Anfang Juli eine Gewitterwarnung gegeben. Seither hat er sich aber sukzessive wieder entspannt. „Die rote Wahrscheinlichkeit ist nun wieder ausgesprochen niedrig, die „positiven“ Wahrscheinlichkeiten gelb und grün haben eindeutig die Oberhand“, informiert Oliver Schlick, der für die Secaro GmbH die Signale des Seismografen in Allokationsvorschläge übersetzt und fährt fort: „Nach der Gewitterwarnung hatte der Seismograf vor einer Woche den Wiedereinstieg eingeleitet. Angesichts der absoluten Dominanz der Wahrscheinlichkeit für positive Turbulenzen ist es nun wieder angemessen, voll investiert zu sein.“

Das ist interessant. Wie kann es sein, dass der Seismograf, der ja auch Konjunkturfrühindikatoren berücksichtigt, so entspannt ist, obwohl die Zeichen in Deutschland auf Rezession stehen? „Erstens fokussiert der Seismograf auf die Weltkonjunktur, in der es noch viel besser aussieht. Und zweitens bezieht er auch über diverse Zinssätze das Marktsentiment mit ein“. Der Markt rechnet offenbar mit einem baldigen Ende der restriktiven Geldpolitik, was wiederum positiv für die Kapitalmärkte wäre. „Eine längere Fortsetzung der restriktiven Phase scheint nun so gut wie ausgeschlossen“, meint Schlick.

Das Fazit:

Die Konjunkturentwicklung in Deutschland und die Marktbewertung des DAX definieren den strategischen Korridor für die Aktienallokation des private-wealth-Börsenindikators. Nach dem Verkaufssignal der Konjunkturkomponente liegt dieser bei 45 und 75 Prozent des individuell vorgesehenen Aktienanteils.

Innerhalb dieser Bandbreite bestimmt der Kapitalmarktseismograf die genaue Positionierung des private-wealth-Börsenindikators. Da der Seismograf eine Vollinvestition für angezeigt hält, wird die konkret vom Börsenindikator vorgeschlagene Aktienquote auf 75 Prozent des individuell vorgesehenen Aktienanteils festgesetzt.

Dieses Ergebnis ist auf den ersten Blick überraschend. Schließlich erhöht sich die Aktienquote im Vergleich zur Vorwoche trotz der Verschlechterung der Konjunkturlage leicht von 70 auf 75 Prozent. Darin spiegelt sich der Einfluss des Seismografen innerhalb des strategisch vorgegebenen Korridors. Die deutliche Verbesserung der Wahrscheinlichkeitslandschaft überkompensiert aktuell die konjunkturbedingte Reduktion der Aktienquote.

Das kann sich schnell wieder ändern. Wir beobachten den Seismografen deshalb sehr genau und halten Sie auf dem Laufenden.

Herzlichst,

Ihr

Klaus Meitinger

Hinweis: Trotz sorgfältiger Auswahl der Quellen kann für die Richtigkeit des Inhalts keine Haftung übernommen werden. Die in private wealth gemachten Angaben dienen der Unterrichtung und sind keine Aufforderung zum Kauf oder Verkauf von Wertpapieren. Für eine genauere Erläuterung des private-wealth-Börsenindikators lesen Sie bitte „Neues aus der Redaktion – strategisches Kaufsignal für deutsche Aktien“ vom 25. Januar 2023.